¿Cómo sé que tengo una tarjeta "revolving"?

Gracias a la difusión en los medios de comunicación, la mayoría de los consumidores y usuarios que tienen este tipo tarjetas saben que están siendo analizadas minuciosamente por nuestros tribunales, preguntándose mucho de ellos ¿cómo sé que tengo una tarjeta “revolving”?

¿Qué es una tarjeta "revolving"?

Antes de contestar, es importante tener claro qué es una tarjeta “revolving”. El Banco de España nos ayuda con su definición, publicando en su web que “son un tipo de tarjeta en la que dispones de un límite de crédito determinado, que puede devolverse a plazos, a través de cuotas”.

El “incentivo” para los consumidores es que las cuotas pueden elegirse y cambiarse dentro de unos márgenes establecidos, pudiendo pagarse cuotas muy bajas por un crédito que es muy fácil de conseguir.

Tal ha sido la inversión de los bancos y entidades financieras en la promoción de este producto que hasta hace poco era común ver puestos en paradas de buses o metro con comerciales promocionando las tarjetas “revolving«. El “éxito” de estas tarjetas se basa en poner a disposición del consumidor un crédito de fácil acceso con unas cuotas –en principio– muy bajas.

El crédito "revolving" se actualiza mensualmente

Lo que no saben la mayoría de los consumidores es que la deuda que van contrayendo –del crédito– se va actualizando mensualmente, ya sea porque retiran dinero en efectivo de los cajeros, o bien porque pagan cualquier objeto o servicio con las mismas. A lo anterior debemos sumar, también, las comisiones y gastos que establezca el contrato de la tarjeta.

En definitiva, si tenemos en cuenta que las cuotas son muy bajas, puede darse la situación de que la cuota mensual abonada no alcance nunca a amortizar la deuda ya que el importe por intereses remuneratorios pactados, que se van generando, pueden ser superiores a la deuda principal.

Dicho en otras palabras, este tipo de créditos provoca el sobreendeudamiento de los consumidores si no se utiliza de manera adecuada.

Fíjate en los intereses

Sabiendo lo anterior, los elevados intereses por el crédito dispuesto permiten determinar que estamos ante una tarjeta “revolving”. Pero ¿cuándo estamos ante un “interés elevado”? Dicho en otras palabras, debemos analizar si los intereses aplicados son usurarios o no.

Para resolver esta cuestión, el Tribunal Supremo dictó la sentencia 149/2020, de 4 de marzo, en la que declaraba y reiteraba que se considerarán usurarios todos aquellos contratos de tarjeta “revolving” con un interés superior al 20%.

En realidad, dicha sentencia, en la que era parte WIZINK BANK, estableció que para que una operación crediticia pueda ser considerada usuraria, basta con que se estipule un “interés notablemente superior al normal del dinero”.

Las estadísticas del Banco de España

El Tribunal Supremo, en su fundamentación, indicó que para determinar la referencia que ha de utilizarse como “interés normal del dinero”, debemos utilizar “el tipo medio de interés en el momento de celebración del contrato”.

Así, por lo que respecta a las tarjetas “revolving”, es necesario manejar las estadísticas oficiales del Banco de España para conocer el tipo medio aplicado al momento de firmar el contrato. Si en el año de la firma del contrato las estadísticas reflejaban una categoría más específica (tarjetas “revolving”), debe utilizarse este tipo como referencia.

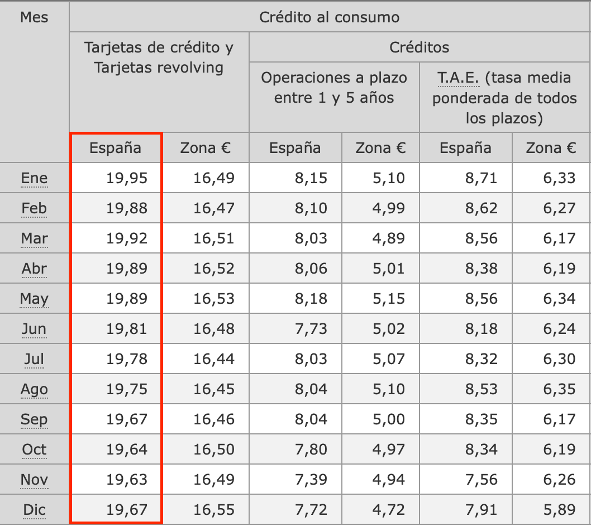

Para el año 2019, por ejemplo, el tipo medio era el que se expone en esta tabla.

En cambio, en el año 2015 los tipos medios aplicados eran los que se muestran a continuación, al no existir una categoría más específica para los créditos “revolving”.

Interés usurario

A continuación, el Tribunal Supremo especifica en su resolución cuándo el interés de un crédito “revolving” es usurario por ser notablemente superior al normal del dinero. En el caso objeto de la resolución, explicó que “el tipo medio del que se parta para realizar la comparación, algo superior al 20% anual, es ya muy elevado”.

Por lo tanto, cuanto más alejado está el interés de la tarjeta “revolving” del interés tipo publicado por el Banco de España, más probabilidades existen de que los tribunales determinen la usura de un crédito “revolving”.

Si por ejemplo el consumidor, firmó en el año 2015 un contrato con un interés del 29 %, vemos que el tipo es sustancialmente desproporcionado al tipo medio publicado por el Banco de España, por lo que dicho interés será usurario.

¿Necesitas ayuda?

Como has podido comprobar, conocer si tienes una tarjeta “revolving” es fácil: debes fijarte en el interés que te aplican. Para ello, una revisión de los recibos mensuales, o del contrato, te permitirán reconocer si eres uno de los afectados de este tipo de tarjetas. Si necesitas ayuda, puedes contactarme. Estaré encantando de ayudarte a recuperar tu dinero.

Felipe Yantén Sánchez.